公正取引委員会より「免税事業者に対して消費税分をカットするのは違法である」という見解が出されました。これにより免税事業者は少なくとも「経過措置」期間に於いてはインボイス登録しないほうがメリットが大きい企業も多く存在します。

ディーラーも免税事業者との取引は切り離すことのできない案件であることから、免税事業者の立場となってインボイス制度の税対策に対して理解を深めておく必要があります。

課税事業者の登録をする、しない問題

インボイス登録をしないほうが有利だという考え方(3年間限定的には)

免税事業者のインボイス登録の影響

10月よりスタートするインボイス制度が登録事業者に及ぼす影響について

インボイス登録する、しない問題

年間売上※1 インボイス登録

1000万円超 〇する×しない

(課税事業者)-消費税納税 〇変化なし

1000万円以下

(免税事業者)-対企業取引 〇消費税納税開始

〃 ×売上カット?

対消費者 ×変化なし?

実際に始まってみないと解らない

※1 基準となるのは2年前

<解説>

元々、1000万円以上の消費税課税事業者はインボイス登録の影響はありません。

1000万円以下の事業者において対消費者にだけ取引を行っている事業者はインボイスの登録はしなくても影響はないと思われますが、将来の措置によっては解らないというのが現状です。

問題は1000万円以下の事業者で対企業取引を行っている事業者(フリーランス等)で、インボイス登録をすることによって先ず消費税納税処理(手間)が発生してきます。登録をしなければ得意先から消費税の相殺問題で売り上げがカットされる恐れが出てきます。カット部分に於いて、これは取引先との交渉で決まるものです。

交渉によって貰える消費税は異なる

貰える消費税は3っつのパターンが考えられる

1000万円以下(免税事業者)対企業取引

インボイス未登録の場合

10月以降三つのパターンが考えられる

① 消費税が10%全額もらえる企業

② 8%、8割程度もらえる企業

③ 全くもらえない企業 ← ここに「公正委員会よりストップ」

免税事業者との取引に於いて①と②について理解を深める必要があります。

免税事業者へのインボイス対応

インボイス登録を行っている課税事業者と仕入れ業者等が免税事業者であった場合の請求書内消費税(インボイス)の流れや課税事後者の考え方について解説します。

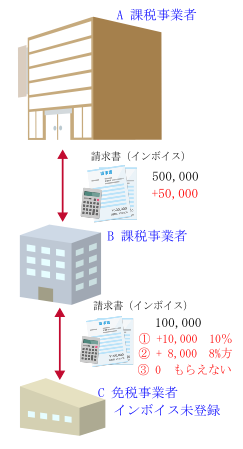

表中では免税事業者C社から100,000円の部品を仕入れ、架装を行いA社に対して500,000円で販売を行った流れりなります。

上記図において、Bの課税事業者の納税処理について考えていきます。

C社がインボイス登録を行っている課税事業者である場合であれば原則納税額は

A社への適格請求書(消費税額)¥50,000-C社への消費税支払い¥10,000で

差し引き¥40,000円の消費税納税になります。

仕入れ税額控除とは

インボイス制度により、インボイスではない請求書では仕入税額控除が受けられなくなります。仕入税額控除とは、生産、流通などの各取引段階で二重、三重に税がかかることのないよう、課税売上に係る消費税額から課税仕入れ等に係る消費税額を控除し、税が累積しない仕組みです。

※ 課税売上高が1億円以下である事業者においては、インボイス制度の施行から6年間、1万円未満の課税仕入れについて、インボイスの保存がなくとも帳簿のみで仕入税額控除が可能です。

※ 返還インボイス(適格返還請求書)の交付については、すべての事業者において、少額(1万円未満)の値引き等の対応は不要です。

<インボイス問題>

10月以降インボイス制度開始後の納税計算においてC社がインボイス(適格請求書)を発行できない免税事業者である場合にはC社からの消費税額を差し引くことが認められ(証明できない)ません

Bの課税事業者はA社からの¥50,000に加えC社に払った¥10,000円と計¥60,000円の納税を行うことになります。よって損失を被らないように取引先に対してインボイス登録を行うよう促します。

B社は出来る限り損失を回避するために免税事業者に対して、10月以降の取引自体を行わない若しくは消費税の請求を認めない(免税事業者の10%分を値引かせる)等の対策が考えられます。

公正取引委員会は、免税事業者のこういったインボイス被害を避けるために免税事業者との取引に関して3年間限定の「経過措置」が設けられました。

7月現在の詳しい「3つの軽減措置」については下段で解説することにしまして、ここではインボイスを発行できない免税事業者の請求書に関して80%の消費税額を認める措置が決定しています。

よって表中の①~③のケースでは

B社課税業者が①10%免税事業者に払うと判断した場合

C社に対して消費税額10%を認める形でC社にそのまま10%消費税を支払うケース

A社に対する¥50,000に加えC社に¥10,000支払うが¥8,000が仕入れ税額控除として経過措置で認められるためこのケースではB社は¥52,000を納税することになります。

B社とC社の力関係にもよりますが、B社が穏便に損金負担¥2,000を認めた場合です

B社課税業者が②8%免税事業者に払うと判断した場合

B社が上記¥2,000の損金は認めたくないとケースで予めC社からの消費税額を2%分減額して請求書を提出させるケースでB社はC社に対し8%の消費税を支払うケース

A社に対する¥50,000をそのまま納税するのでB社は損失が発生しません。

B社課税事業者が③免税事業者に支払わない

B社は免税事業者からの消費税請求分を認めない(支払わない)売り上げがカットされるケース

ここに公正取引委員会のメスが入ったところで「軽減措置」があるのにも関わらず消費税分が全額カットされるというのは余りにも酷いということで「独占禁止法」によって違法とされています。

それでも消費税カットを続ける課税事業責任者には「2年以下の懲役または300万円以下の罰金」という重い刑が科せられるようになっています。

参考資料・・インボイス制度の実施に関連した注意事例について

発行(令和5年5月)公正取引委員会

免税事業者はインボイス登録しないほうが得か

結論から言うと③消費税分がカットされるケースが無くなったことが非常に大きく影響をして、殆どの免税事業者はインボイス登録をしないままの方が有利になります。

①の場合においては登録しなくてもそのまま消費税分10%は貰える訳で取引が減るのでなければ登録しないほうが絶対に有利です。登録すると納税に関する手間が増えるだけです。

②の場合に於いても登録しないと2%貰える消費税分が減りますが手間を考えるとやはり未登録が有利です。①②に於いて登録すればですが2割特例という軽減措置が受けられます。②に関しては2%ですのでメリットを考える必要があります。更に貰える消費税は3年間の軽減措置終了後には8割から5割に減ることから再検討の必要があります。

9月までにインボイス登録を済ませてしまった事業所さんも取り下げは9月まで可能ですのでご検討を

登録した方が良い特殊なケース

・現状で消費税分を請求出来ていなかった事業者さんで登録することによって収入が増える事業者

・業種によってはインボイス登録をしないと間違いなく仕事が減る事業者(人手が余っている業種等)

・独禁法を無視してカットしてくる課税業者と取引している事業

免税事業者と今後の対策

10月までに取引業者の中から免税事業者を洗い出し各社どのようにインボイス対応していくのかを協議したうえで請求書の処理方法を検討していく必要かあります。

以後、適格請求書へのフォーマット対応

電子帳簿保存法について記事をすすめて参りたいと思います