新車に続き今回は中古車に於ける自動車税環境割の課税基準についてのお話です。中古車も新車同様に環境割料率が大きく拘わってきます。中古車ですので原価償却や耐用年数における考え方について整理しておきたいと思います。

課税標準額の算出と環境割

中古車についても環境割の算出は課税標準額×環境性能割料率になります。

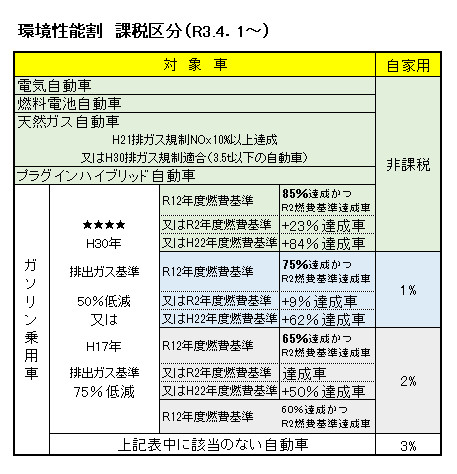

環境割料率の適用基準について参考まで(乗用車)

トラックやその他の種別における環境割はこちら

R3/10/6 追記

追記!自動車税環境性能割の臨時的軽減

令和元年10月1日から令和3年12月31日までの間に取得した「自家用乗用車」については、自動車税環境性能割の税率が1%軽減されます。

R3/10/6 にて付け加え表記しておきます。混乱された方も多いかと思います。上記表は令和22年1月以降の適用税率となっております。

軽減料率は それぞれ

1% → 非課税

2% → 1%

3% → 2% で読み換え

21年12月末まで

身体障碍者減免車両の購入に関して、一部地域(都市部)に於いて環境性能割の申請が可能になっています。詳しくはこちらをご確認してください。

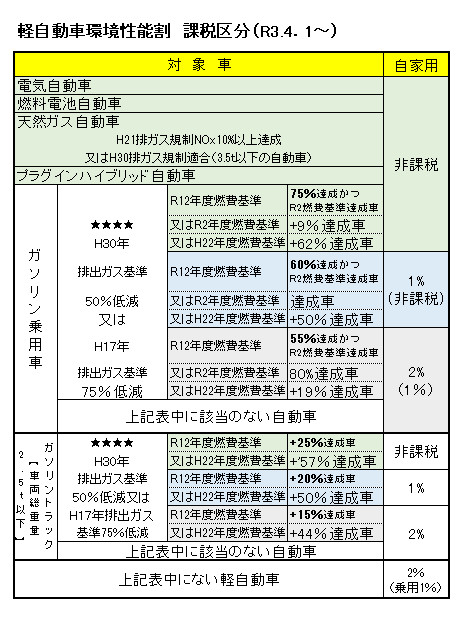

環境割料率の適用基準 (軽自動車)

自家用乗用車の税率は令和3年12月末まで、税率が1%引き下げられており( )内の税率が適用されています。ご注意を

※ 「令和2年度燃費基準」「平成27年度燃費基準」「平成22年度燃費基準」については、令和12年度燃費基準又は平成27年度燃費基準を算定していない自動車の場合に限り適用。

中古車の課税標準額

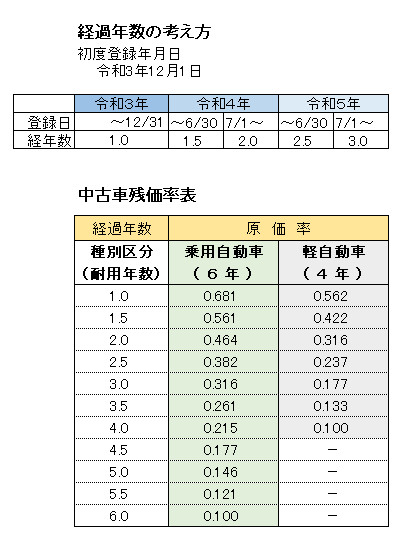

車種のベースとなる販売時点の課税標準額を型式指定番号と類別区分番号にて調べます。初度登録年月に応じて下記経過年数における原価率を乗算します

<重要!経過年数の考え方>

表中解説:下記経過年数の考え方にて

例では令和3年12月1日に登録を行った車両において当年中に登録を行った車両は全て1.0年として表を見ます。当年物は全て1.0です。1月であれ12月であれです。0.5年はありません。

年を超えると同時に1.5年経過となります。例では4年1月2日に1か月しか経過してない車両であっても1.5年の経過年数料率になります。ですので12月登録車は年越しを希望される方が増えます。帳簿的な値打ちの違いは大きく転売価格には有利です。

注)表中読み換え(乗用自動車=登録車)

新車評価額×経過年数(原価率)で中古車の課税標準額が決まります。あとは上記に環境割を乗じます。中古車課税標準額が決まった段階で50万円を下回る車両は(免税点以下と言います)計算上環境割は非課税となります。軽自動車などは年を越すと殆ど免税点以下になる車種が多くなります。

■新車中古車評価額(確定額)

新車評価額は車両本体価格価格です。中古車で車両本体を調べるには先ずメーカーサイト等で新車販売価格を調べる必要があります。機種、グレード、メーカー装着品、色(ツートーン色等々)により車両本体価格は異なっていますので注意が必要です。確定賞金を調べる為には県税事務所(小型車)軽自動車(管轄の軽自動車検査協会)へ車検証をFAXして確認を行います。注文書作成時には確定金額が必要ですので必須の作業になるでしょう。

■課税標準額(見積段階での仮算出)

新車販売時点の車両本体価格が確定したらあとは上記残価率である程度の自動車税環境性能割は算出できます。

中古車の商談では必須となるでしょう。

(例)小型車(表中乗用自動車)新車販売時の価格が200万円(税抜き)耐用年数3.0であった場合

2,000,000×0.9=1,800,000-

1,800,000×0.316=568,000(千未満切り捨て)

環境性能割=568,000×税率(その年の税制料率によって異なります)

中古車環境割の運用

納税の現場でも新車以上に課税対象額において条件が多岐に渡ります。確実な納税額を事前に計算によって提示しても誤差が生じたり変動もします。登録の段階で各自動車税事務所に検査証をFAX送信して納税額を問い合わせる方法が日常的で確実です。

正式な契約(注文書作成)条件も税事務所問い合わせ後にするとより確実でしょう。

ただ基本的な考え方や算出方法は説明が出来るよう、大まかな金額提示は現場で即答したいものです。かっこよくないですか?私だけ